Toimeksiantoehdot

Kaupankäynti rahoitusmarkkinoilla edellyttää toimeksiantoehtojen ymmärtämistä, jotta voit toteuttaa kaupat omien mieltymystesi ja strategioidesi mukaisesti. Tässä artikkelissa esittelemme erilaisia toimeksiantoehtoja, kuten voimassaoloaika (“Time-In-Force”), aktivointimenetelmät (“Trigger Methods”) ja muut ehdot toimeksiannoille.

Voimassaoloaika (“Time-In-Force” (TIF))

Voimassaoloaika tarkoittaa sitä aikaa tai ajanjaksoa, jonka ajan toimeksianto pysyy aktiivisena markkinoilla. Käytössäsi on erilaisia vaihtoehtoja kaupankäyntitarpeidesi mukaan:

- DAY (Day Order): Päivätoimeksianto on voimassa vain nykyisen kaupankäyntisession ajan. Mikäli toimeksiantoa ei toteuteta kaupankäyntipäivän loppuun mennessä, se peruutetaan automaattisesti.

- GTC (Good ‘Til Canceled): GTC on lyhenne englanninkielisestä termistä Good Til Canceled, mikä tarkoittaa toistaiseksi voimassaolevaa toimeksiantoa. GTC-toimeksianto on voimassa, kunnes se toteutetaan tai peruutetaan. Se peruutetaan automaattisesti 3-6 kuukauden kuluessa (yleensä seuraavan vuosineljänneksen loppuun mennessä).

- GTD (Good ‘Til Date): GTD-toimeksianto on voimassa siihen asti, kunnes se on toteutettu tai kunnes se raukeaa ennalta määriteltynä päivänä. Kun valitset tämän voimassaoloajan, sinun on täytettävä päivämäärä ja kellonaika.

- DTC (Day ‘Til Canceled): DTC-toimeksianto on hyvin samankaltainen kuin DAY-toimeksianto, mutta toisin kuin DAY-toimeksianto, joka peruutetaan päivän lopussa ja poistetaan kaupankäyntijärjestelmästä, DTC-toimeksianto deaktivoidaan päivän päätteeksi. Tämä tarkoittaa, että toimeksianto peruutetaan pörssissä, mutta se säilyy kaupankäyntijärjestelmässäsi, mahdollistaen toimeksiannon lähettämisen uudelleen halutessasi.

Aktivointimenetelmät (“Trigger Methods”)

Aktivointimenetelmä on ehto tai tapahtuma, joka aktivoi Stop-, Stop Limit-, Trailing Stop- ja Trailing Stop Limit -toimeksiannon markkinoilla. Alla esitellään saatavilla olevat aktivointimenetelmät:

- Last: Jotta ostotoimeksianto (myyntitoimeksianto) aktivoituisi, viimeisimmän hinnan (last price value) on oltava suurempi (pienempi) tai yhtä suuri kuin aktivointihinta (trigger price). Pörssin tai markkinakeskuksen on julkaistava myyntihinta, joka on yhtä suuri tai suurempi, tai ostohinta, joka on yhtä suuri tai pienempi kuin aktivointihinta. Viimeisimmän hinnan on oltava osto-/myyntihinnan sisällä tai osto-/myyntihinnan ulkopuolisen liikkumavaran sisällä (0,5 % viimeisimmästä hinnasta). Liikkumavara mahdollistaa aktivoitumisen enintään 0,5 % yli myyntihinnan tai enintään 0,5 % alle ostohinnan.

- Double Last: Jotta ostotoimeksianto (myyntitoimeksianto) aktivoituisi, kahden peräkkäisen viimeisimmän hinnan on oltava suurempi (pienempi) tai yhtä suuri kuin aktivointihinta (trigger price) tai viimeisin hinta (last price), jonka määrä on suurempi (increase in size).

- Bid/Ask: Jotta ostotoimeksianto (myyntitoimeksianto) aktivoituisi, yksittäisen osto- tai myyntihinnan on oltava suurempi (pienempi) tai yhtä suuri kuin aktivointihinta.

- Double Bid/Ask: Jotta myyntitoimeksianto aktivoituisi, kahden peräkkäisen myyntihinnan on oltava pienempi tai yhtä suuri kuin aktivointihinta, tai yhden myyntihinnan arvon on oltava pienempi tai yhtä suuri kuin aktivointihinta, mutta sen määrän on oltava suurempi. Ostotoimeksiannon aktivoitumiseksi kahden peräkkäisen ostohinnan on oltava suurempi tai yhtä suuri kuin aktivointihinta, tai yhden ostohinnan arvon on oltava suurempi tai yhtä suuri kuin aktivointihinta, mutta sen määrän on oltava suurempi (increase in size).

- Last or Bid/Ask: Jotta ostotoimeksianto (myyntitoimeksianto) aktivoituisi, yksittäisen ostohinnan (myyntihinnan) tai yksittäisen viimeisimmän hinnan on oltava suurempi (pienempi) tai yhtä suuri kuin aktivointihinta.

- Mid-point: Jotta ostotoimeksianto (myyntitoimeksianto) aktivoituisi, osto- tai myyntihinnan keskipisteen (midpoint) on oltava suurempi (pienempi) tai yhtä suuri kuin aktivointihinta.

Oletusarvoiset aktivointimenetelmät (“Default Trigger Methods”)

Tuotteesta riippuen sille on määritelty oletusarvoinen aktivointimenetelmä. Alta löydät eri tuotteiden oletusarvoisen aktivointimenetelmän:

- Osakkeet: Oletusarvoinen aktivointimenetelmä kaikille osakkeille on Last-menetelmä.

- Optiot: Yhdysvaltalaisille optioille ja joillekin USD-määräisille optioille eurooppalaisissa pörsseissä oletusarvoinen aktivointimenetelmä on Double Bid/Ask -menetelmä.

- Forex: Forex-sopimusten (esimerkiksi EUR/USD-valuuttaparin) oletusarvoinen aktivointimenetelmä on Bid/Ask.

- (Strukturoidut tuotteet: Kaikkien strukturoitujen tuotteiden oletusarvoinen aktivointimenetelmä on Last tai Bid/Ask.)

- Hyödykkeet: Hyödykkeiden osalta oletusarvoinen aktivointimenetelmä on Bid/Ask.

- Muut: Kaikissa muissa sopimuksissa, joita ei ole määritelty edellä, oletusarvoinen aktivointimenetelmä on Last-menetelmä.

Muut ehdot

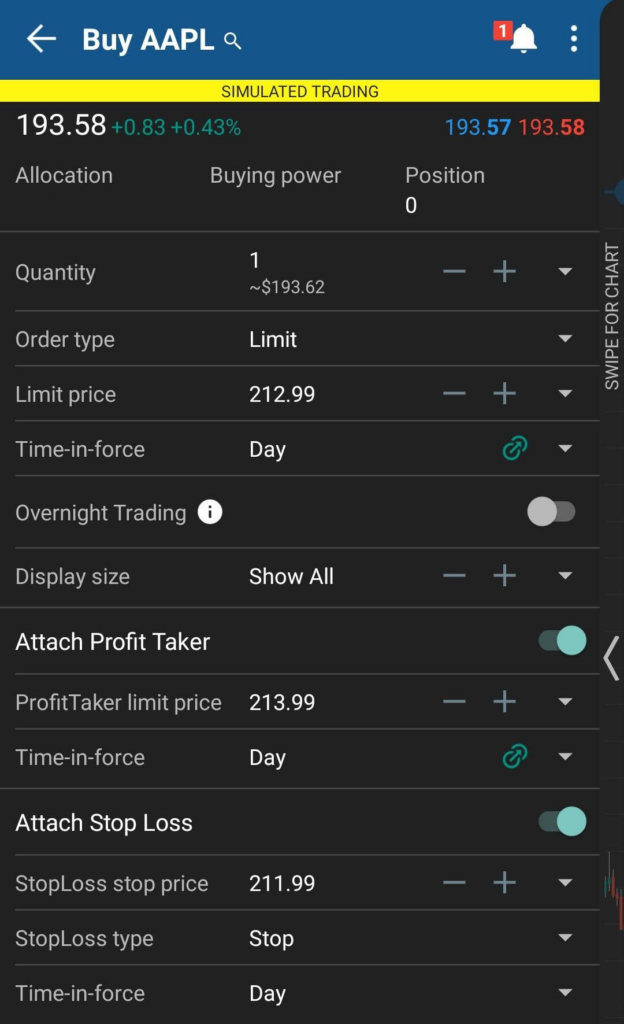

- Bracket Order: Bracket-toimeksianto koostuu kolmesta osasta – päätoimeksiannosta (parent order), voittojen lukitsemiseksi tarkoitetusta limit-toimeksiannosta (Profit Taker-toimeksianto) ja tappioiden rajoittamiseksi tarkoitetusta stop-toimeksiannosta (Stop Loss-toimeksianto). Jos päätoimeksianto toteutuu, Profit Taker- ja Stop Loss-toimeksiannot lähetetään pörssiin automaattisesti.

Kun käytät ostotoimeksiantoa päätoimeksiantona, molemmat sivutoimeksiannot asetetaan automaattisesti myyntitoimeksiannoiksi. Kun päätoimeksianto on myyntitoimeksianto, tämä toimii päinvastoin.

Bracket-toimeksiannon etu on, että toisen sivutoimeksiannon toteutuminen peruu automaattisesti toisen. - Fill or Kill (FOK): Fill or Kill -toimeksiannon on toteuduttuva välittömästi ja kokonaan, tai se peruutetaan (“killed”). Se ei salli osittaista toteutusta. FOK-toimeksiantoja käytetään usein silloin, kun sijoittajat haluavat varmistaa, että heidän toimeksiantonsa joko toteutetaan kokonaan tai että sitä ei toteuteta lainkaan.

- All or None (AON): All or None -toimeksianto edellyttää, että koko toimeksianto toteutetaan yhdellä kertaa. Kuten FOK-toimeksiannoissa, myös AON-toimeksiannoissa asetetaan etusijalle toimeksiannon täydellinen toteutus, jolloin varmistetaan, ettei osittaisia toteutuksia tapahdu. FOK- ja AON-toimeksiantojen ero on siinä, että FOK on toteuduttava kokonaisuudessaan välittömästi, muuten se peruutetaan. Kun taas AON-toimeksianto voi pysyä aktiivisena siihen asti, kunnes se toteutetaan kokonaisuudessaan.

Sekä FOK- että AON-toimeksiantoja käytetään yleisesti silloin, kun sijoittajat haluavat varmistaa toimeksiannon täydellisen toteutuksen, erityisesti suurissa positioissa tai kun tietyt hintatasot ovat kriittisiä heidän kaupankäyntistrategiansa kannalta.

Usein kysyttyä

Kyllä, voit muuttaa tai peruuttaa toimeksiannon niin kauan kuin sitä ei ole vielä toteutettu. Voit myös muuttaa toimeksiantotyyppiä, jos toimeksiantoa ei ole vielä toteutettu.

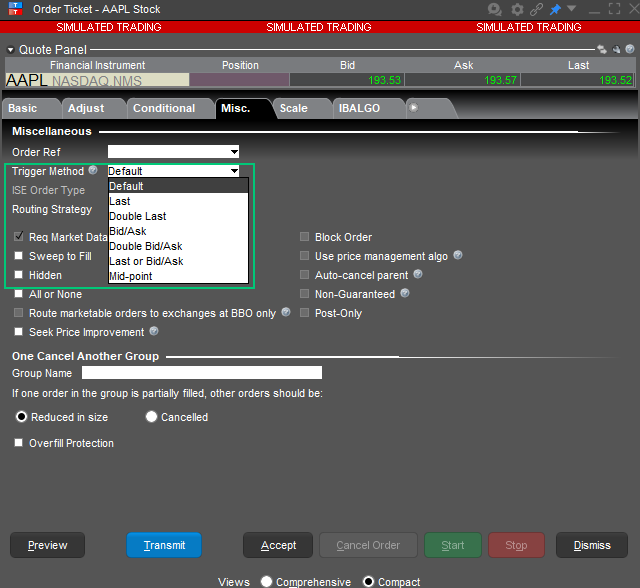

Aktivointimenetelmän valitseminen on mahdollista ainoastaan TWS-kaupankäyntialustan kautta.

Valitse haluamasi aktivointimenetelmä toimeksiantoruudusta siirtymällä Misc.-välilehdelle ja valitsemalla menetelmä Trigger Method-pudotusvalikosta.

Jos teet toimeksiannon TWS:ssä ilman toimeksiantoruutua, voit lisätä Trigger Method -sarakkeen TWS-näkymään seuraavasti: klikkaa hiiren oikealla painikkeella sarakeriviä ja valitse Insert Column > Order Attributes > Trigger Method.

Kun olet lisännyt tämän sarakkeen, voit valita aktivointimenetelmän suoraan toimeksiantoriviltä.

- LYNX+

Klikkaamalla toimeksiantoruudun kohdasta +Muut ehdot toimeksiannolle, toimeksiantoon on mahdollista liittää sivutoimeksiantoja, esimerkiksi Stop Loss- tai Profit Taker -toimeksianto.

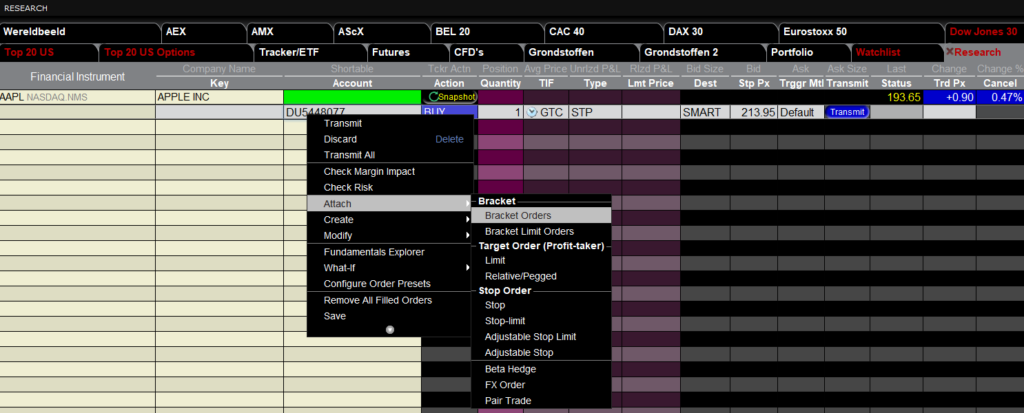

- TWS

TWS:ssä voit liittää bracket-toimeksiannon olemassa olevaan toimeksiantoon klikkaamalla toimeksiantoa hiiren oikealla painikkeella ja valitsemalla Attach > Bracket Orders. Tämän jälkeen voit määrittää, millä hinnoilla nämä toimeksiannot aktivoituvat.

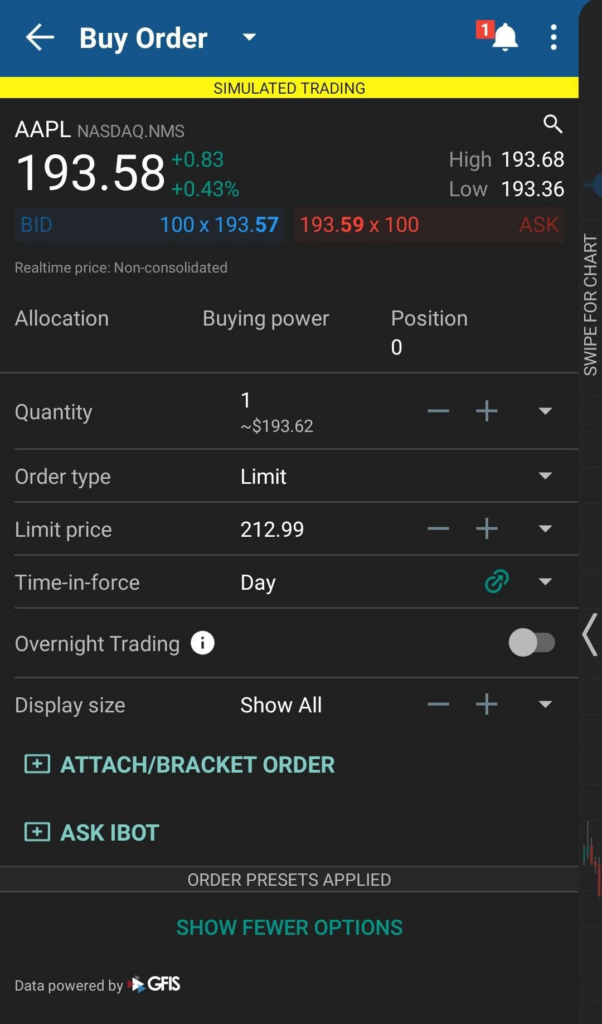

- LYNX Trading-mobiilisovellus

LYNX Trading-mobiilisovelluksessa voit liittää bracket-toimeksiannon päätoimeksiantoon klikkaamalla ATTACH/BRACKET ORDER (ja klikkaamalla slideria Profit Taker- ja/tai Stop Loss-toimeksiannon liittämiseksi). Tämän jälkeen voit määrittää, millä hinnoilla nämä toimeksiannot aktivoituvat.

GTC-toimeksianto peruuntuu yleensä automaattisesti seuraavista syistä:

- Jos arvopaperiin liittyvä yhtiötapahtuma johtaa osakkeiden splittaukseen (forward/reverse), osakkeiden vaihtoon tai jakoon.

- Jos yhtiö jakaa osinkoa, jonka hinta ylittää 3 % edellisen päivän päätöskurssista, tai jos osinko on ylimääräinen/erikoisosinko, riippumatta maksun määrästä.

- Jos et kirjaudu tilillesi 90 päivään.

- Seuraavan kalenterineljänneksen päättyessä. Esimerkiksi vuoden 2023 kolmannella neljänneksellä tehty toimeksianto peruutetaan vuoden 2023 viimeisen neljänneksen päättyessä. Jos viimeinen päivä on kaupankäynnin ulkopuolinen päivä, peruutus tapahtuu kyseisen neljänneksen viimeisen kaupankäyntipäivän päättyessä. Jos vuosineljänneksen viimeinen päivä on sunnuntai, toimeksiannot peruutetaan edeltävänä perjantaina.

- Muokatuille toimeksiannoille määritetään uusi automaattinen päättymispäivä (Auto Expire), joka on nykyisen vuosineljänneksen jälkeisen kalenterivuosineljänneksen loppu.